【知识点一:财务报襄分析概述】

一、财务报襄分析概述

财务报表分析是指通过对企业财务报表相关财务数据进行解析,挖掘企业经营和发展的相关信息,从而为评估企业的经营业绩和财务状况提供帮助。财务报表分析是基金投资经理或研究员进行证券分析的重要内容,通过财务报表分析,可以挖掘相关财务信息进而发现企业存在的问题或潜在的投资机会。

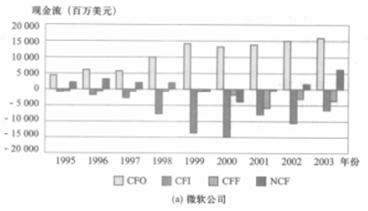

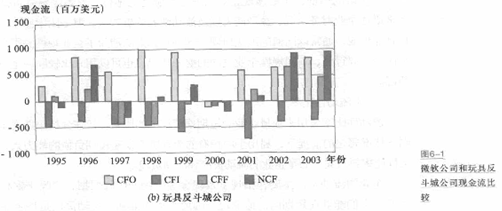

以微软公司(Microsoft)和玩具反斗城公司(Toys—R—us)的现金流量作对比分析(如图6-l所示),可以看出微软公司在1999-2000年投资活动产生的现金流量(cFI)和同期经营活动产生的现金流量(CFO)同样充沛,这说明该公司的财务运行状况整体健康。从2000年玩具反斗城公司现金流量结构分析看,该公司投资活动产生的现金流量(CFI)、经营活动产生的现金流量(CFO)和筹资活动产生的现金流量(CFF)同时出现了极度萎缩,导致净现金流(NCF)为负。从现金流量结构分析,2000年玩具反斗城公司现金流量状况已经发出了财务预警信号。同时,结合企业经营分析,由于2000年玩具反斗城公司存在店面改造和销售重新规划。导致企业现金流遇到了困难。

企业的利润好并不一定有充足的现金流。许多企业从表面上看有盈利,但它们却破产了,其主要原因就是缺少现金。

本案例说明了两个问题,第一个问题是净现金流(NcF)为正或为负并非判断企业财务现金流量健康的唯一指标,关键要分析现金流量结构。同样是企业的净现金流为负的情况,若企业有很多盈利性项目,经营活动现金流量不能满足资金需求,要依靠外部融资支持这些项目,这种状况下企业的净现金流为负是企业持续发展的重要前提;相反,企业无法产生充足的经营活动现金流量,不能满足未来增长的投资需求,这可能出现企业财务危机。

本案例说明的第二个问题是,现金流量结构可以反映企业的不同发展阶段。在企业的起步、成长、成熟和衰退等不同周期阶段,企业现金流量模式不同,企业的现金流量也存在较大的差异性。例如,新兴的、快速成长的企业,由于需要不断进行资本投资,其经营活动现金流量可能为负,而筹资活动产生的现金流量可能为正。而随着企业的成长,依赖外部融资的程度会逐渐减低。典型成熟的企业会产生经营活动现金净流量,并将其部分或全部用于再投资,因此在财务特征上表现为经营活动现金净流量为正,投资活动现金流量为负。随着企业不断发展并迈入成熟阶段,则可能会减少外部融资,甚至为减少外部融资成本而更多使用现金偿还债务。

从企业现金流量的结构分析不同发展时期的企业现金流量,可以大致评价该企业经营发展的健康状况,并及时对企业财务现金流状况作出预警判断。